Bu yazımızda DeFi ile klasik finansın yakınlaşmasının son örneklerinden olan MakerDAO sistemi ile ABD bankacılık sektörünün bir araya gelme çabalarından bahsedeceğiz.

DeFi dünyasının en eskilerinden olan MakerDAO son zamanlarda klasik finans dünyası ile DeFi’yi bir araya getirmek konusunda ilginç işlere el atıyor. En son yaptıkları hareket ABD’li bir bankayı kendi sistemlerine entegre etmek oldu. Gelin bu yazıda önce MakerDAO sistemini kısaca hatırlayalım, sonrasında ise yaptıkları son hamlelere hızlıca göz gezdirelim.

Kısa hatırlatma: Neydi MakerDAO?

MakerDAO, en eski DeFi protokollerinden bir tanesi. Temel olarak, bir borç verme protokolü. Başka protokollerden en büyük farkı, bu borçları sistemin yarattığı DAI stabil parası ile veriyor olmaları. İsteyen herkes, protokolün kabul ettiği teminatları sisteme kilitleyerek karşılığında DAI basabiliyor. Finansman ihtiyacı sona erdiğinde ise DAI’leri yakarak teminatını geri alıyor (İngilizcesi Burn, yani DAI’lerin sistemden silinmesi). (MakerDAO’nun başlangıçta nasıl çalıştığı, sonrasında nasıl geliştiğine dair bu iki yazı da ilginizi çekebilir)

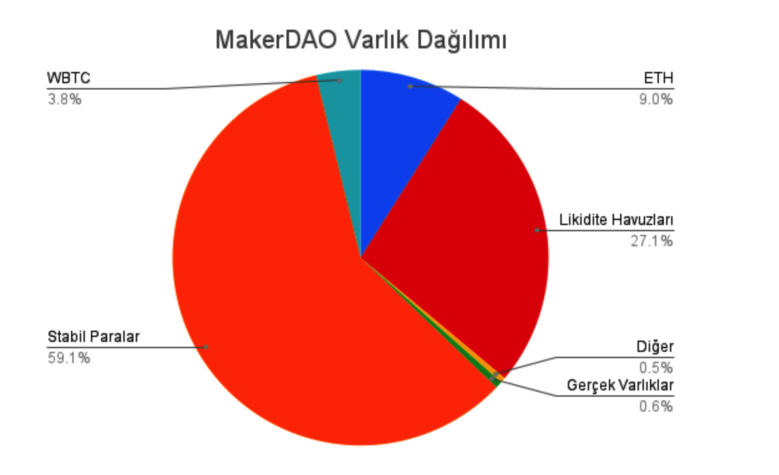

İlk olarak ETH olarak başlayan bu teminatlar zamanla başta stabil paralar ve likidite havuz tokenleri olmak üzere farklı kriptoparalara doğru genişledi

MakerDAO varlıklarının dağılımı. Kaynak: Dune Analytics @SebVentures

Aave benzeri kredi platformlarının da ortaya çıkması ile kızışan rekabet MakerDAO’yu stratejik olarak farklı hamleler yapmaya doğru itti. Bunlardan bir tanesi de klasik finans ile DeFi’yi birbirine yakınlaştırmak oldu. (Bu çabalardan bir diğeri olan Societe General’in MakerDAO’ya sunduğu öneri ile ilgili detay yazıya da şu bağlantıdan ulaşabilirsiniz).

Gerçek varlıkların tokenleştirilmesi

Gerçek hayatta sahip olduğumuz varlıkların tokenleştirilerek yatırımcılara sunulması, DeFi’nin ilk çıktığı zamanlardan bu yana en çok konuşulan konulardan bir tanesi. Özellikle varlıklarını tokenleştirenler için global ölçekte yatırımcılara hızlı bir şekilde ulaşabilmenin oldukça cazip olduğu açık. Yatırımcılar için de benzer şekilde global fırsatları yakalayabilmek açısından tokenler önemli bir işlev görebilir.

MakerDAO da, bu anlamda varlık sahipleri ve yatırımcılar için bir kanal olmanın yollarını arıyor. DAO adını verdiğimiz merkeziyetsiz otonom bir yapı tarafından yönetilen (ve bu anlamda DeFi dünyasının en merkeziyetsiz kurumlarından biri olan) MakerDAO için bu aslında hiç de kolay bir durum değil. Zira böyle bir yapı olarak fiziki dünyaya dokunmak (örneğin fiziki dünyada teminat almak ya da sözleşme imzalamak) oldukça zor.

Bu nedenle, MakerDAO başlangıçta işin dijital kısmına girip fiziki dünyaya dokunan kısımların büyük bir kısmını başka aracılara bıraktı. Örneğin, tokenleştirme işi Centrifuge isimli gerçek varlıkları tokene dönüştüren bir platform tarafından yapılıyor. Token haline getirilen varlıklar için oluşturulan havuzların payları MakerDAO’ya teminat verilerek karşılığında Dai yaratılıyor. Bu yolla, gayrimenkul geliştirme, nakliye faturaları, kısa vadeli global ticari alacaklar ve nakit getiren varlıkların tokenleştirilmesi alanında (dördü Centrifuge üzerinden olmak üzere) beş adet projeye MakerDAO üzerinde toplam 32 milyon ABD Doları kredi limiti sağlandı.

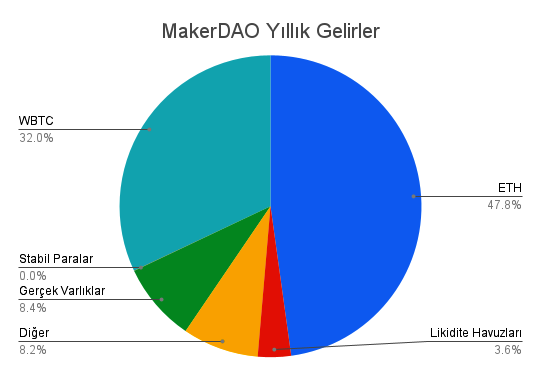

Deneysel olarak gerçekleşen gerçek varlıkların tokenleştirilmesi projesi aslına bakarsanız MakerDAO için oldukça kârlı bir alan oldu. Zira kriptopara teminat ile kredi verme oldukça rekabetçi bir iş olduğu için faiz oranları oldukça düşük. Gerçek varlıklar ise ortaya çıkarılması zor ama bir kez gerçekleştirdikten sonra devamında daha kârlı bir alan. Öyle ki, bu gerçek varlıklar toplam MakerDAO sisteminin kilitli teminatlar içinde %1’den daha az bir rakama sahipken, toplam protokol gelirinin neredeyse %10’unu oluşturuyorlar.

Finans dünyası ile entegrasyon

Geçtiğimiz günlerde ise bu alandaki önemli tarihsel gelişmelerden biri, ilk kez bir ABD bankasının DeFi ekosistemine bağlanması oldu. Bölgesel küçük ölçekli bir banka olan Huntingdon Bank (NASDAQ: HVBC), sahip olduğu kredilerin bir kısmını teminat göstererek fon almak için MakerDAO forumuna başvurda bulundu. Başvuru MakerDAO token sahiplerinin %87’sinin oyu ile kabul edildi ve Huntingdon Bank’a 100 milyon ABD Doları bir limit açıldı.

İlk kez olması nedeniyle oldukça karışık sayılabilecek sistemi basitleştirerek anlatmaya çalışalım. Zira, Huntingdon Bank ABD’de kurulu bir merkezi banka, MakerDAO ise merkeziyetsiz bir DAO. Forumda öneri sunmak ve oylamak önemli ama kredilerin teminat olarak kullanılması farklı bir olay. Bunun için Huntingdon Bank tarafından MakerDAO adına hareket edecek bir tröst kurulacak. Huntingdon Bank bu tröst üzerinden kredi alıp geri ödeyecek ve tröstün yönetimi MakerDAO tarafından direkt olarak ya da oylama ile belirlenecek bir komite tarafından yapılacak.

Teminat olarak verilen ise Huntigdon Bank’ın müşterilerine kullandırdığı kredi portföyü olacak. MakerDAO tarafında riski azaltmak için, portföye yüksek kredibilitesi olan müşteri kredileri konacak. Kredilerin %50’si banka tarafından üstlenilecek, zamanla bankanın payı %5’lere doğru inecek (böylece ‘bankanın elini taşın altında tutması’ sağlanacak). Bankanın hesaplamalarına göre, MakerDAO’nun bu kredilerden masraflar düştükten sonra yaklaşık %5 oranında bir getirisi olacak.

Ne önemi var?

Bir bankanın yarattığı kredileri bir merkeziyetsiz protokole teminat göstererek kredi kullanması nereden bakarsanız bakın önemli bir olay. Bunun hem bankaya hem platforma pek çok faydası olabilir.

MakerDAO için, rekabetin arttığı kriptopara teminatlı kredi pazarından daha kârlı alanlara geçmek için ideal. Üstelik bu yapı sadece Huntingdon Bank değil, başka bankalar tarafından da kullanılabilecek şekilde kurgulanıyor. Bu da MakerDAO’nun trilyon dolarlık bir pazara açılımı anlamına geliyor.

Banka için ise, ekstra bir finansman kaynağı; zira normalde banka müşterilerine maksimum 7 milyon ABD Doları kredi verebilirken, bu anlaşma çerçevesinde verebileceği kredi miktarını daha yukarı çıkarabilir.

DeFi dünyası için ise, ürünlerin spekülatif kriptopara alım-satımının ötesinde kullanım alanı bulması DeFi’nin potansiyelini gösterebilmesi için oldukça önemli. MakerDAO’nun yanında Aave gibi protokoller de klasik finans ile entegrasyon yarışına girmiş durumda. Buradaki sinerji ise, DeFi’nin sağlam bir altyapı, klasik finansın ise ihtiyaç sahiplerine ulaşabilecek ve bu ihtiyaçların DeFi tarafından karşılanmasına yardım edebilecek bir aracı olarak birbirlerini tamamlıyor olması.

Sonuç

Klasik finans ile DeFi yavaş yavaş birbirine yakınlaşmaya başlıyor. Adım adım gerçekleşen bu yakınlaşma, gerekli altyapıların kurulması, karşılıklı güvenin pekişmesi ile birlikte önümüzdeki dönemde daha da hızlanabilir. Hep birlikte yaşayarak göreceğiz.

Kaynaklar: Huntingdon Bank tarafından MakerDAO’ya sunulan teklif ve Messari Pro Raporu