Ethereum son dönemde hem Bitcoin hem de diğer katman-1 projeler tarafından eziliyor. Bir yandan Ethereum Foundation ve çeşitli yatırım evlerinin yüklü satışları, bir yandan spot Ethereum ETF girişlerinin kısıtlı olması Ether fiyatını ve dominansını baskıladı.

Farklı bir açıdan baktığımızda, Ethereum katman 2 projelerinin kullanıcıları kendi ağlarına çekmeleri de Ethereum gelirlerini ciddi anlamda düşürdü. Peki her şey negatif mi? Bu durum tersine döner mi, inceleyelim.

Negatif 1: Ethereum Foundation satışları

Ethereum Foundation (EF) tarafından başlayalım. Aslında EF dediğimiz kurum 3 kişiden oluşuyor. Kararları da Aya ve Vitalik alıyor. Market kötü koşullardayken EF tarafından yüklü satışlar yapılması ve Vitalik Buterin’in son dönemde merkeziyetsiz finans hakkında söylediği negatif şeyler yatırımcıları soğuttu.

Negatif 2: Yatırım evlerinin satışları

Yatırım evleri için kâr odaklı şirketler diyebiliriz. Öncelikleri neredeyse ona göre hareket ederler, başka bir yerde fırsat varsa Ethereum satışları yapmaları normal. Son dönemde Jump (400 milyon dolar), Paradigm (150 milyon dolar) çok yüklü ve art arda satışlar yaptıkları için Ethereum fiyatı baskılandı. Bu satışlar EF satışlarına kıyasla daha büyük olduğu için asıl satış baskısının buradan kaynaklı olduğunu söyleyebiliriz.

Negatif 3: Bitcoin Spot ETF vs Ethereum Spot ETF

Yakın zamanda ABD’de klasik yatırımcılara kolay bir şekilde Bitcoin ve Ethereum alma imkânı tanındı. Bitcoin için büyük bir iştah varken (net 20 milyar dolar) Ethereum’da bu durum görülmedi (eksi 500 milyon dolar). Grayscale tarafından da büyük bir satış baskısı geldi. Market koşulları değiştiğinde bu durum tabii ki değişebilir ancak mevcut durumda talebin kısıtlı olduğunu grafiklerden görebiliyoruz.

Ayrıca kripto piyasasının döngüsel hareketlerine baktığımızda altcoin boğası yaşamadan önce Ethereum’un Bitcoin’e karşı dip yaptığını görüyoruz. Merge geliştirmesi, katman 2 çözümleri derken Ethereum’un Bitcoin’e karşı değer kazanacağını düşünenler uzun süre ellerinde ETH tutup zarar ettiler. Şimdi diplere yaklaştığımızda Ethereum’u kötülemeleri de yine döngüsel hareketin bir parçası olsa gerek. Bu durumda neler yapabileceğimizden pozitif tarafta bahsedeceğim.

Negatif 4: Solana, TON, Sui, Celestia ve diğer katman-1 projeleri

Solana 8 doları gördüğü günden bu yana müthiş başarılı işlere imza atıyor. Hem teknolojisini sürekli geliştiriyor hem ekosisteminin geliştirilmesini destekliyor hem de mobil kullanım için büyük atılımlar yapıyor. İş birliklerini de bunun üzerine ekleyince Ethereum’un pazar payını daraltması normal.

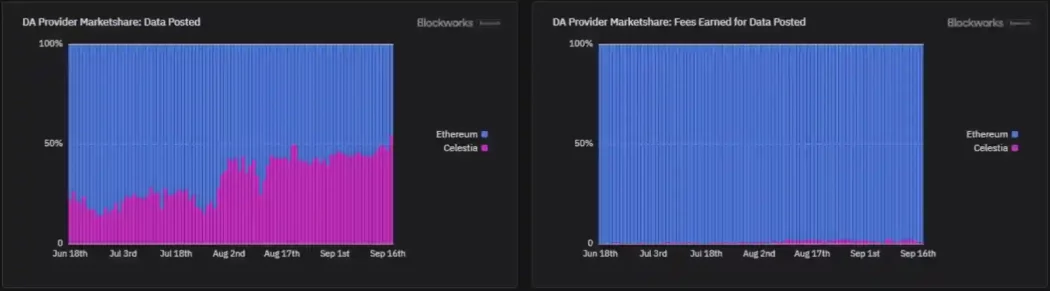

Son dönemde ise Telegram oyunlarıyla TON, Move yazılım diliyle Sui ve Aptos, data availability (veri paylaşılabilirliği) için geliştirilen Celestia Ethereum’un pazar payına göz dikmiş durumda. Görselde örnek olarak Celestia’nın veri paylaşımı için kullanım oranını ne kadar artırdığını, aynı zamanda Ethereum’a kıyasla ne kadar ucuz olduğunu görebiliyoruz.

Negatif 5: Ethereum katman-2 projeleri

Şu anda 80’in üzerinde katman 2 projesi var ve her hafta bir yenisi ekleniyor. Bu projelerin çoğu data availability (veri paylaşılabilirliği) ve settlement (kayıtların tutulması) için Ethereum kullanıyor. Ancak bu yapı ETH kullanım alanını daraltıyor ve işlem gelirlerini düşürüyor. Gelirin artması için katman 2 projeleri üzerinde 10-100 kat fazla kullanıcı olmalı ki katman 2 projeleri de Ethereum’a daha fazla ödeme yapsın. Görselde Ethereum’un işlem ücretlerinden elde ettiği geliri görebilirsiniz.

Vitalik 2025 itibarı ile Stage 1 (Aşama 1) gerekliliklerini sağlamayan katman 2 projelerinin adını anmayacağını belirtti. Stage 1 kavramını kısaca katman 2 projelerinin merkeziyetsizlik ve güvenlik konusundaki bir ölçüsü olarak düşünebiliriz. Mevcut durumda bunu sağlayan katman 2 projeleri Arbitrum, Optimism ve ZKsync.

Hiç mi pozitif gelişme yok? Bu devran döner mi? Şimdi biraz da pozitif taraflara bakalım.

Pozitif 1: ETH/BTC grafiği

Tarihsel olarak parasal sıkılaşma döneminin bitmesiyle birlikte riskli piyasaların pozitif getiriler sağladığını kabul edebiliriz. Görselde Ethereum (mavi) ve ABD faiz seviyesi (kırmızı) kıyaslamasına göre yakın zamanda faizlerin indirilmesi ile birlikte bir miktar baskı görse de sonrasında ETH için pozitif bir fiyat aksiyonu beklentisinden bahsedebiliriz.

Pozitif 2: Global likidite ve Ethereum’un pozisyonu

FED faizleri indirmeye başladı. Yakında parasal genişlemenin başlayacağını da düşünmek mantıklı. Globalde likiditenin arttığı senaryoyu göz önüne aldığımızda riskli piyasaların nasıl davrandığını biliyoruz. Sadece biraz daha sabırlı olmamız gerekiyor.

Ayrıca spot ETH ETF ile yatırım imkânı sağlanması, RWA konusunda BlackRock ve büyük şirketlerin Ethereum’u kullanacaklarını açıklamaları da Ethereum’un boğa marketi için doğru pozisyon aldığını bize gösteriyor.

Pozitif 3: Merkeziyetsiz finansın geri dönüşü

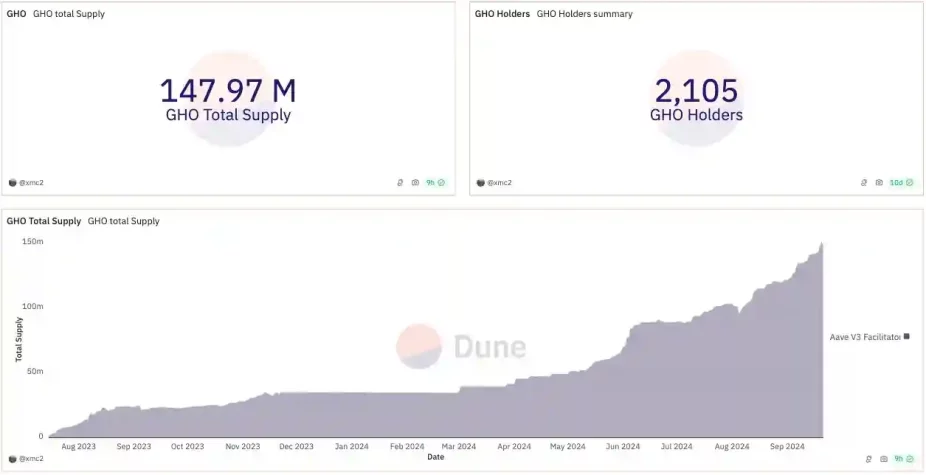

İçinde bulunduğumuz döngüde yapay zekâ, memecoinler, biraz da RWA kategorileri kazanç sağlayan projeleri ortaya çıkardı. Merkeziyetsiz finans (DeFi) tarafı pek gündemde değildi. Son dönemde ise ciddi tokenomi değişiklikleri ile geleneksel finansa alternatif oluşturan güçlü projelerin hızla büyüdüğüne tanık oluyoruz. Bu kategoriye giren AAVE, Maker, Uniswap, EigenLayer, Etherfi gibi projelerin gelir modelleri, token kullanım alanları ETH için de pozitif bir ekosistemden tekrar bahsetmemizi sağlayacak diye düşünüyorum.

Örnek olarak AAVE’nin GHO stablecoini 175 milyon dolar market değerine ulaşınca protokolün elde ettiği gelirle piyasadan AAVE alınıp stake edenlere dağıtılacak. Bu durum hem stake etmeyi teşvik ediyor hem de tokenomiyi iyileştiriyor. Dolayısıyla fiyata da pozitif yansıyor. Benzer senaryoları diğer DeFi projelerinde de görmemiz çok olası.

Pozitif 4: Ethereum hangi fiyatları görebilir?

Global likiditenin artması 2025’in çok daha yeşil bir yıl olacağını bize gösteriyor. Sadece son virajı düzgün almamız gerekiyor. Toplam market değerinin logaritmik regresyon tablosuna baktığımızda şu anda olması gereken yerden yüzde 25 altta olduğunu görüyoruz.

2025 içerisinde defansif bir tahminle kırmızı çizginin 2 katına kadar çıktığımızı düşünürsek toplam market değerinin 9 trilyon dolara kadar çıkabileceğini görüyoruz. Bu durumda Bitcoin market payı (dominansı) yüzde 40 civarında olursa 150 bin dolara yakın değerleri görebiliriz.

Bitcoin’in 60 bin dolardan yaklaşık 150 bin dolara çıkması bize fiyatın kabaca 2,5 katına çıkacağını gösteriyor. ETH/BTC grafiğinin 0,04 seviyesinden 0,08 seviyesine kadar çıkabileceğini düşündüğümüzde Ethereum da 5 katına çıkabilir şeklinde yorumlayabiliriz. Bu durumda 12-13 bin dolarları görebiliriz.

Portföy güncellemesi

Geçen haftaki yazımda ETH/BTC grafiğinde 0,04 seviyesi altında parçalı şekilde Bitcoin’den Ethereum’a geçmeyi planladığımı belirtmiştim. Portföyümde yüzde 44 Bitcoin, yüzde 22 Ether, yüzde 18 altcoin, yüzde 16 stablecoin tutuyordum. Son güncelleme ile birlikte yüzde 36 Bitcoin, yüzde 30 Ether, yüzde 18 altcoin, yüzde 16 stablecoin tutuyorum. Zamanla ETH ve özellikle altcoin oranımı daha da artırmayı hedefliyorum.